2020 年 9 月 21 日,微软公布了一桩震撼业界的“核弹级”收购案,公司豪掷 75 亿美元(约合 511 亿元人民币)全资收购了媒体集团 ZeniMax Media(简称“ZeniMax”),后者是全球顶级发行商 Bethesda Softworks(简称“Bethesda”)的母公司,旗下集结了 Bethesda Game Studios、id Software、Arkane Studios 等优秀的游戏工作室,还拥有可供开发团队支配、玩家耳熟能详的一系列知名 IP。

“Bethesda 的游戏恐怕要 Xbox 独占了”,对于关注这则重磅新闻的很多人来说,这可能是他们脑中最先冒出的念头,而紧随其后的,或许还会有对微软老对手索尼的多一分担忧:新闻发布前一周不到,索尼刚刚举行了为次世代预热的 PlayStation 5 Showcase,直播中还宣布了 Arkane Studios 新作《死亡循环(Deathloop)》主机版将由 PS5 限时独占;本是大型第三方的 Bethesda 系,转眼就被收编进了劲敌麾下的“Xbox 第一方集团军”,这对索尼为首的其他主要竞争对手来说,显然不是什么好消息,也让微软在长期的“斗法”中又一次揽走了重量级的竞争筹码。

“案情”亮点

首先让我们来回顾一下这桩天价并购案,从新闻通稿中,我们解读出了这么几个有意思的重要信息:

其一,微软买回了什么?

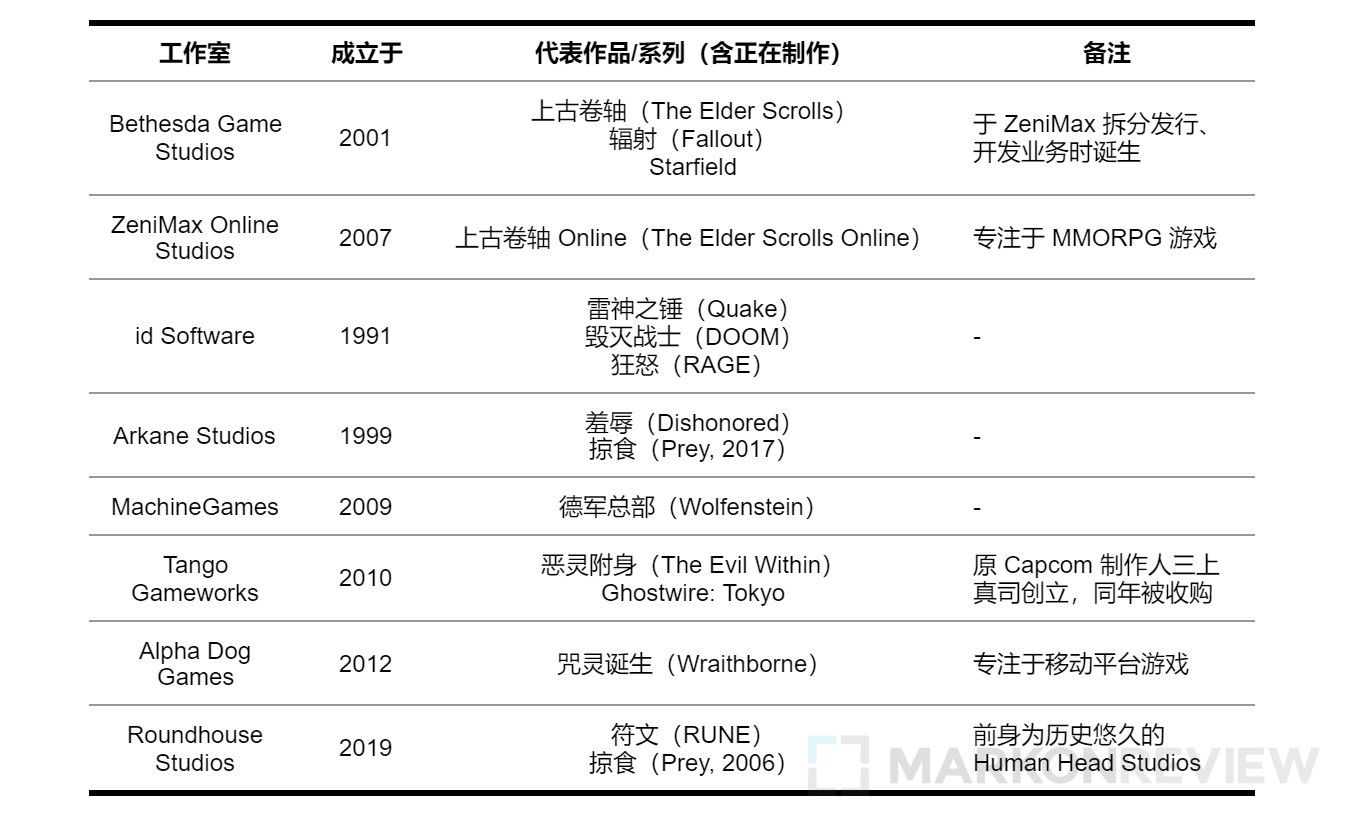

把装在 ZeniMax 这个资产包里的游戏开发工作室列出来一看,真可谓是星光熠熠,从此它们就都是 Xbox Game Studios 大家庭的一员了:

上述之外,还有一点特别值得一提:Bethesda 曾在 2019 年 E3 展前发布会公布了专为云游戏准备的开发套件 Orion,开发者可以在制作阶段把 Orion 技术植入游戏中,而拥有 Orion 特性的游戏在云端串流时的带宽使用量可以被压得很低,同时还能实现较高的画面水平;如今,在将 Orion 收入囊中后,微软自家云游戏服务 Project xCloud 的建设很可能如虎添翼。

其二,这次“爆买”确实相当有魄力。

Xbox Game Studios 以前的外部并购标的中,还不曾出现过 ZeniMax 这样庞大的 3A 游戏发行、开发实体,微软方也向这次的交易对手表露了相当的重视与诚意:

- 从外部看,根据富而德(Freshfields)律师事务所发布的《2020 年第二季度并购市场观点透视》,二季度前三大并购案的金额分别为 101 亿美元、74 亿美元和 64 亿美元,微软拿下 ZeniMax 的声势之浩大,从中可见一斑;

- 从内部看,尽管之前的很多并购案没有公布交易金额,但不难推测,75 亿的金额很有可能创下了 Xbox Game Studios“入场券”的价格新高,要知道,微软 2020 财年中游戏业务(Gaming)的收入也就只有 95 亿美元左右;

- 本次并购为现金交易,这是对被并购方最有利的交易方式之一,ZeniMax 将不会面临换股等方式带来的证券价格风险,可一次性获得大量流动性补充。

其三,Bethesda 画的几张大“饼”似乎变得更现实、可靠了。

微软从 ZeniMax 继承了一票仍在开发阶段的项目,在已公开的部分中,最引人瞩目的恐怕就要数 2018 年 E3 亮出过 Logo 的《上古卷轴 6》和《Starfield》了,前者的上代作品推出至今已九年,后者则是 Bethesda 二十多年来创立的首个新 IP,两年过去了,摆在玩家们眼前的还是两个 Logo 而已,但微软入局的确能让人对研发周期、成品质量放心不少。

还有一件很难绕开的趣事,有关一张常被空想的“大饼”:到目前为止对 3D《辐射》最有发言权的黑曜石娱乐早已加入 Xbox Game Studios,随着交易落成,曾孕育了《辐射》系列的老班底又神奇地在微软相聚了(把 inXile 也算上)。黑曜石娱乐的开发者们曾在 2017 年在媒体上谈到过开发新《辐射》游戏的想法,言语间透露出着欢迎授权、乐于操刀的态度;如今,微软直接把 IP 带工作室打包买了回来,《辐射》会有更美好的未来吗?至少我个人是很期待的。

那么,微软为什么要花这么大一笔钱收编 ZeniMax、哺育自己的游戏业务呢?事实上,在梳理了“御三家”旗下游戏业务本世代表现后笔者发现,或许正是 Xbox 品牌所处竞争格局的险恶,以及微软对提振游戏业务抱有的信心,共同催化了这笔交易的发生。

落于人后的一个世代

在翻看了微软、索尼、任天堂 2014 财年至今的年度报告后我们发现,微软在本世代做得并不好,在“御三家”里显得非常中庸。

注:由于任天堂在资产规模(近年大致于索尼游戏业务年收入相当)、业务多样性(超 95% 来自游戏软硬件产品销售)、公司整体战略等方面与另外两大巨头都有较大差异,以下主要的比对环节将聚焦微软、索尼两家。

先来看看对手索尼。

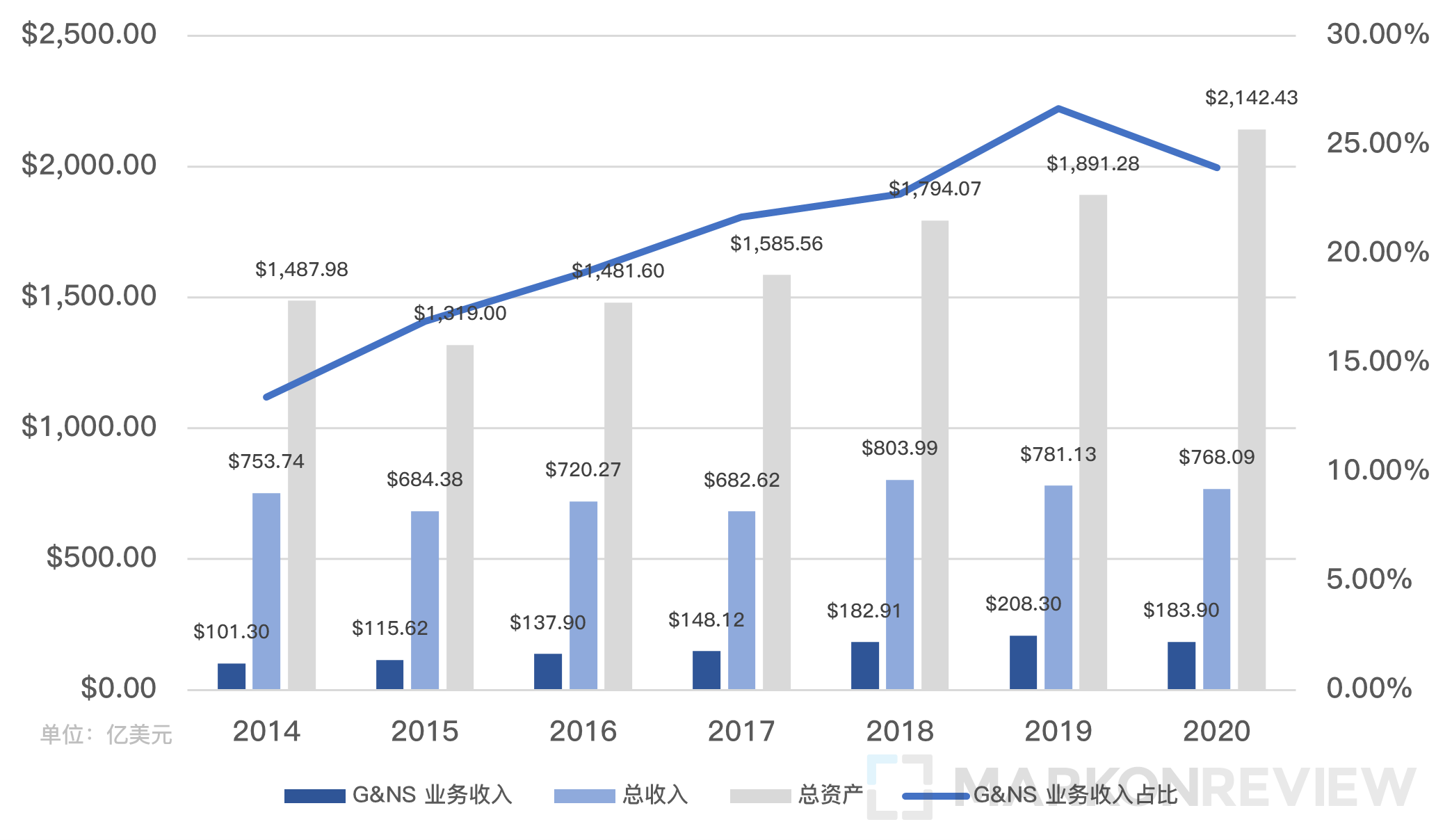

索尼将旗下有七大业务条线,由索尼互动娱乐(Sony Interactive Entertainment,简称“SIE”)承接、PlayStation 隶属的游戏与网络服务(Game & Network Services,简称“G&NS”)是其中最重要的之一;截至 2020 财年底,索尼集团总资产 2142.43 亿美元,总收入 768.09 亿美元,其中有 183.9 亿美元由 G&NS 业务贡献、占集团总收入的 23.94%。(注:索尼递交给美国证券交易委员会 SEC 的年报中货币单位为日元,本文已按年报披露当天日元兑美元汇率换算,下同。)

不管是看财务数据还是管理层自述,我们均能发现,作为一家具有强大多媒体娱乐基因的企业,索尼对于以游戏为主体的互动娱乐业务非常看重,公司总体业绩对其的依赖程度也呈升高的趋势。而眼下,能帮助索尼实现 G&NS 业务稳健成长的关键,不必多想,正是可以有机串联起其他各色软硬件业务线、面向美好未来的 PlayStation。

回头再来看微软,游戏业务所处的环境有很大不同。

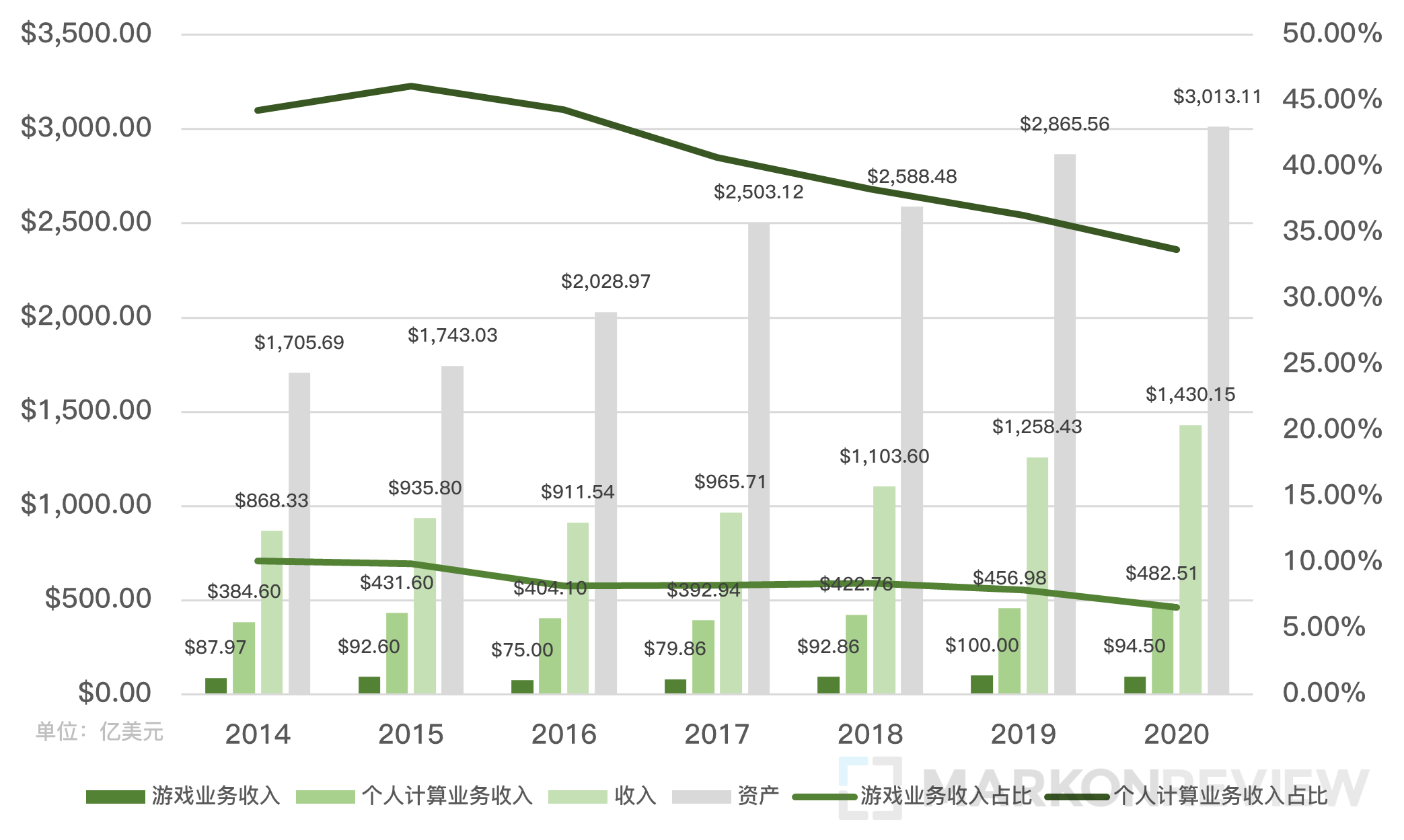

微软是一家市值超万亿美元的科技集团,2020 财年底总资产达 3013.11 亿美元,总收入 1430.15 亿美元,依靠 Windows、Azure 等面向个人、组织与企业的拳头产品在多领域形成了相当强的垄断竞争优势,很可惜的是,游戏业务(Gaming)暂时还没有做到。

在 2015 及以前的部分财年中,微软旗下业务由设备与消费者(Devices and Consumer)和商用(Commercial)两个大类组成,Xbox 平台软硬件的营收被拆分、混杂到了前者当中,业务层级低,分布较为散乱;2015 年年中,在公司第三任 CEO Satya Nadella 的领导下,微软整合重塑了其业务结构,Xbox 软硬件及相关服务被合并到了“Gaming”中,置于新设的更多个人计算(More Personal Computing)下,与 Windows 业务平级。

尽管业务架构调整凸显了公司对 Xbox 品牌的重视,但该业务依然在本世代中期迎来了相当难熬的一个阶段,从图中可以看出,尽管个人计算业务和公司整体的营收都处在稳步提升,游戏业务的收入却一直在原地踏步,在经历了 2016-2017 年的一波探底后,近两年又回到了 90-100 亿美元这一长久徘徊的区间;同时我们也应该从游戏、个人计算业务收入占比持续下降的趋势中看到,至少在过去的这一段时间里,游戏(乃至整个个人计算业务)没有成为微软扩张的核心增长极。

再把“御三家”的营收数据放在一起作比较,微软游戏业务所处的竞争格局就十分清晰了。

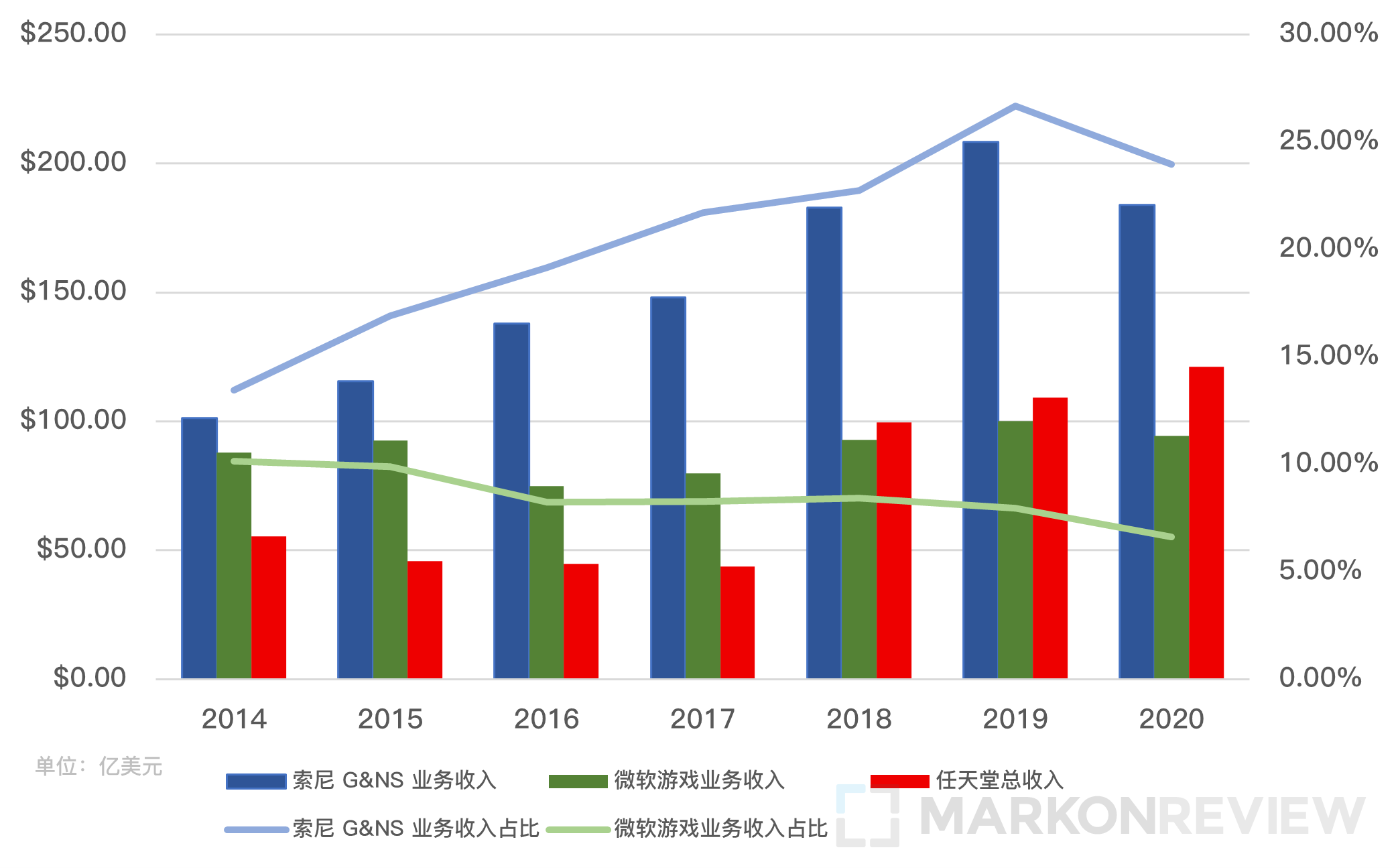

微软虽然拥有傲人的体量,公司整体的成长态势也非常良好,但其游戏业务的营收表现并不尽如人意:Xbox One 发售后,收入迅速被索尼拉开差距,长期只有对方的一半;迅猛无比的 Nintendo Switch 发售后,当年就被任天堂超车,且两方差距也在小幅扩大。

为什么 Xbox 领衔的微软游戏业务会是这种表现?个人认为,Xbox One 家族硬件销售不力、Xbox One 主机独占作品稀少,以及两者相互作用引发的恶性循环,或许该为此负主要责任。

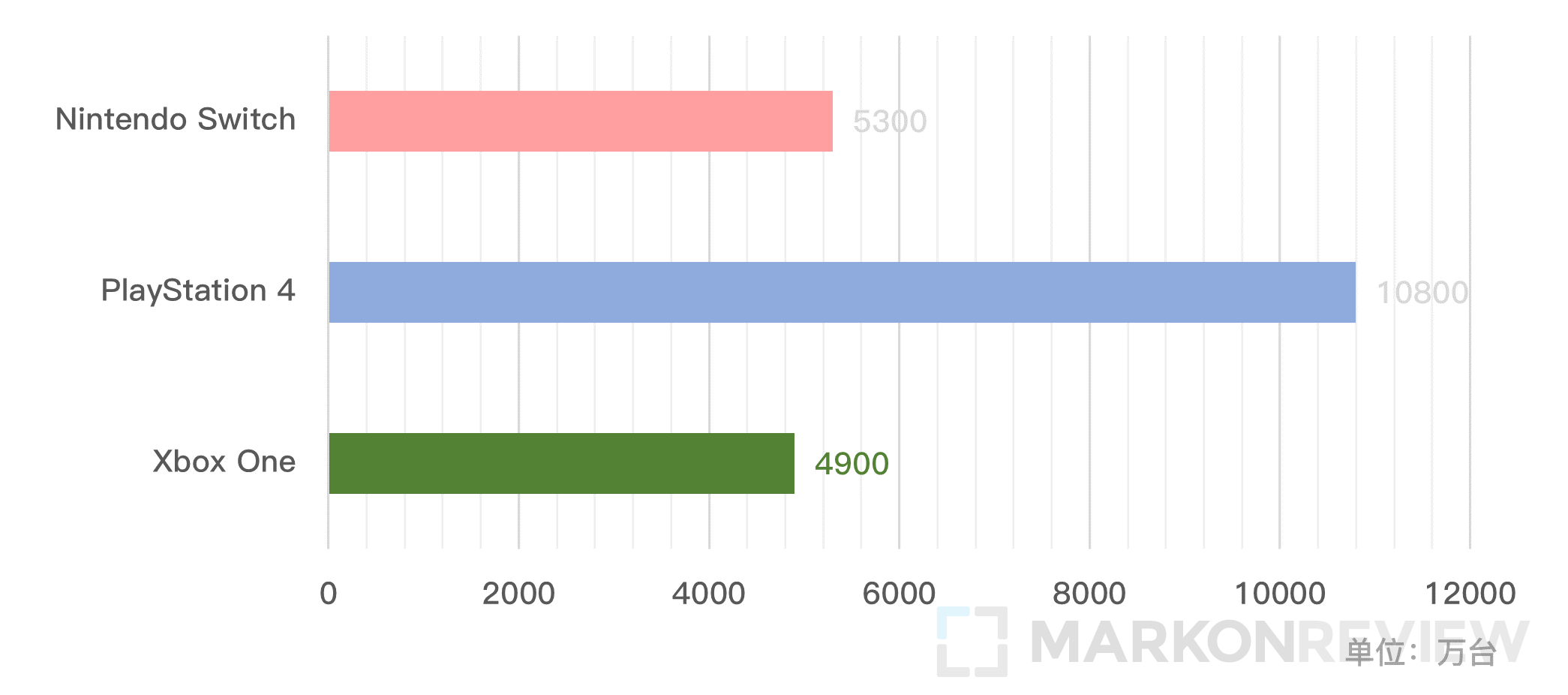

关于微软在主机销售上犯过的错——性价比低、捆绑销售、二手政策糟糕、强调家庭娱乐等等,相关的研究已经很多了,本文不再赘述,这里我们就看一下最新的主机销售量结果,以下为市场调研机构 Ampere Analysis 提供的 2020 年一季度末、三大主流主机家族硬件的销量:

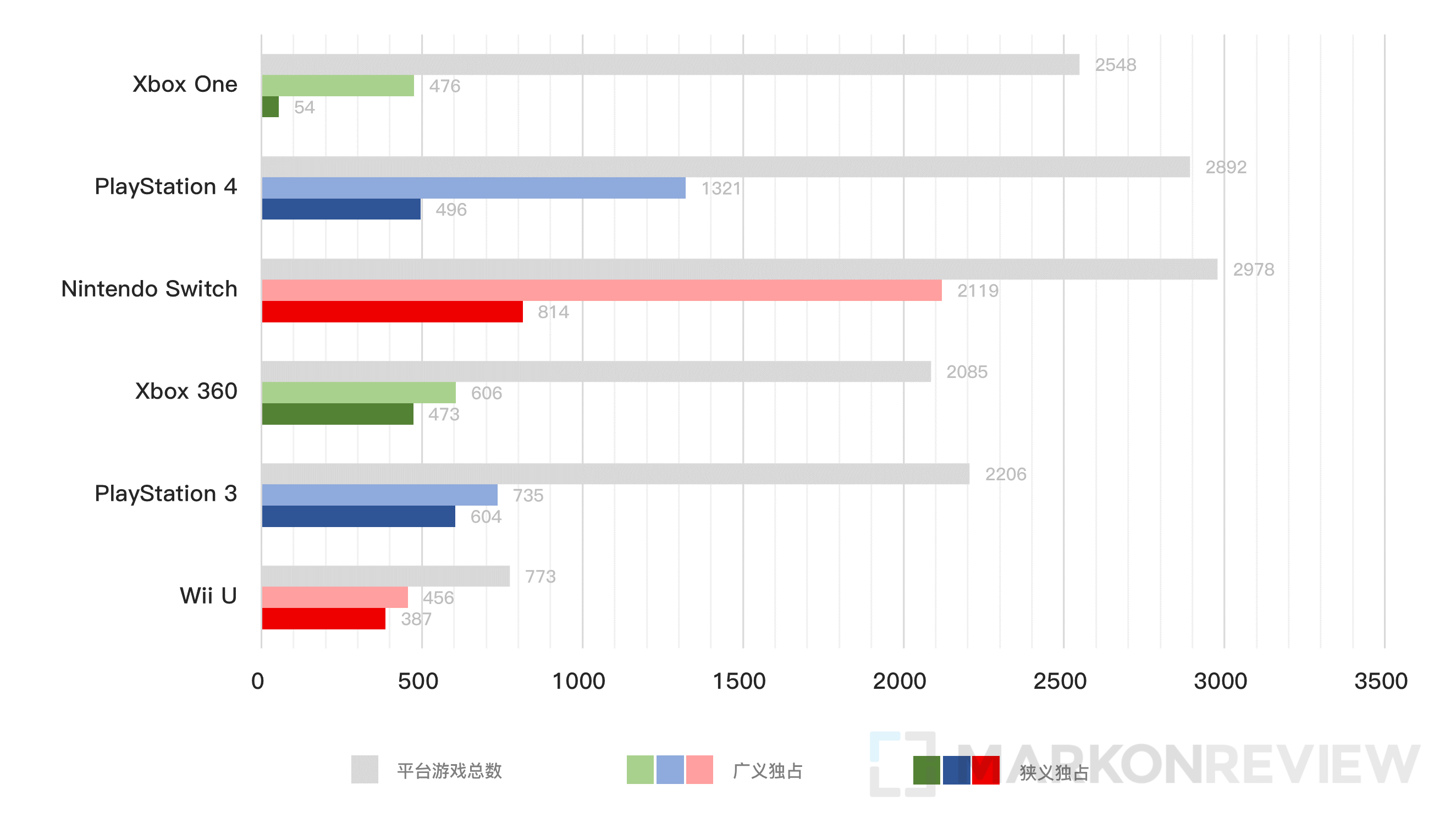

更受诟病的可能还是 Xbox One 的独占内容策略,而笔者针对“御三家”平台游戏所作的简单统计也为诸多玩家的不满找到了数据支撑(甚至比预想更惊讶)。

笔者的数据来源主要有两处:其一是维基百科收录的主机游戏清单(List of [console name] games) ,其二是游戏资讯网站 Gematsu 维护的各平台独占游戏列表;数字截止于 9 月 23 日,均包含已公布、未发行的作品,虽然无法保证精确,但足以反映特征及趋势。

参考 Gematsu 的做法,“独占”可以细分为六种形式:

- 该主机独占(Full exclusive):仅在某一台特定主机上发售;

- 该系主机独占(Platform exclusive):仅在某系列的主机上发售;

- 主机平台中独占(Console exclusive):近年来逐渐热门的词汇,在主机平台中独占发售于某系列主机,不考虑游戏跨至 PC、移动平台等情况;

- 限时独占(Timed exclusive):在协议约定的时间内仅登陆某系列主机;

- 世代独占(Generation exclusive):在某一世代中仅登陆某系列主机,不考虑其他世代的独占情况;

- 周边设备独占(Peripheral exclusive):要求某主机平台的特殊周边硬件设备,如 PS VR、Kinect、健身环等;

- 独占内容(Added content):为某系列主机定制发售了独占的游戏内容。

为更贴合玩家们的习惯认知,笔者将第 1、2、5、6、7 项合称为“狭义独占”,将全部 7 项数字合称为“广义独占”,再配上 Wiki 上得来的各平台游戏总数,我们可以绘制出以下图表:

可见,在 Xbox 360 等所属的上世代,无论是在主机游戏发行总量、广义/狭义独占游戏数量还是独占游戏总体占比上,微软、索尼两方的表现都比较接近,独占约为总体的二到三成;细看广义独占中,尚未成为“流行商法”的主机平台中独占、限时独占也还出现得很少,前者约 15%,后者在 Xbox 360 平台约 6%、在 PS3 平台不到 2%。

到了本世代,微软的独占思路却变得迥异于主要对手。尽管索尼、任天堂都还在努力维持“独占”的影响力(包括以主机、限时独占的方式),微软却主动降低了 Xbox One 上的独占内容投放,在游戏总量数量级相当的情况下, Xbox One 广义独占数量仅占不到 20%,狭义独占更是仅有 50 多款,有太多游戏可以在 PS4、NS、PC 等其他平台的设备上玩到,这明显压制了玩家们因独占作品购入 Xbox One 主机的意愿。

收下 ZeniMax 的战略意义

至此我们终于能看出,这一笔价格夸张的并购交易并不纯粹是因为微软“有钱任性”,很可能还是受到了“游戏业务表现落后”这一因素在驱动,因为至少在本世代,微软和 Xbox 的生意在绝大多数时间里恐怕都是“御三家”里的“吊车尾”。

事实上,现任微软游戏业务主管 Phil Spencer 曾在一次采访中回忆到,在 Xbox One“发售即崩盘”、Phil 临危受命就任现职几周后,同样上任不久的 CEO Nadella 就找 Phil 质疑过微软经营游戏业务的意义,他甚至在怀疑 Xbox 业务与微软的企业精神(原话是“Soul”)是否契合;幸运的是,Nadella 被说服了、没有抛售游戏业务,在 Phil 的主要推动下,微软更全情地投入到了这一领域,同年就完成了一笔标志 Xbox Game Studios 开启并购扩军的巨额并购,那就是 25 亿美元拿下 Minecraft 开发商 Mojang Studios。

仿佛昨日重现,面对 ZeniMax,微软又一次掏出了震动业界的天价,这也展现了微软对游戏业务重视度前所未有的新高。随着 Bethesda 一系 IP、作品与团队的加入,实力跃升的第一方将能帮助 Xbox 更快更好地扩张内容版图、扩大游戏营收。

再近一步窥视收下 ZeniMax 对微软的战略要义,以下三点是笔者最关心且期待的:

首先是帮助 Xbox 在“独占新常态”中建立优势。

来自第一方的独占作品一直都为主机厂商看重,笔者在旧文里也提到过,当各家主机在底层软硬件标准上高度趋同后,为主机硬件增添吸引力、为主机生态扮演“护城河”角色的应当是最“忠贞不渝”的第一方独占游戏。

不过,从数据中我们可以发现,“独占主机游戏”的内部构造在本世代中大有变化,主机平台中独占、限时独占等相对松散的独占方式占比明显增加;一个很有代表性的例子是,就连长期坚定栖息于主机平台的索尼,这两年也没有拒绝 PC 诱惑,《死亡搁浅(Death Stranding)》《地平线 零之曙光(Horizon Zero Dawn)》《超凡双生(Beyond: Two Souls)》等新老作品纷纷在 PS4 限时独占到期后登陆 PC 平台。

我个人始终认为这一趋势有其历史必然性:一来,主流主机的技术架构在本世代高度趋近(之前撰写的文章中有更多相关内容),这大大压低了跨平台移植的成本;二来,“御三家”主机的销量不断冲击新高,开发商自然会越来越乐于把自家产品推到更多渠道,可能这也是为什么大量游戏厂商使出浑身解数、挑战看似不可能的 NS 平台完美移植;三来,对于很多消费者来说,“主机少买一台是一台”也会是种内在需求。

而比起主要竞争对手,微软其实一直都手握着能在这种“独占新常态”下更如鱼得水的优势——Windows。尽管 Windows 和 Xbox 都是“亲儿子”,但在过去很长的一段时间里(包括本世代早期),微软都非常注意给“两兄弟”划清界限;如今,微软已不再拘泥于“Xbox”与“主机硬件”概念的捆绑,“Xbox One + Windows 10 独占”愈发强劲,独自在外打拼多年的 Xbox 终于回家接手了父辈积攒的财富,麾下还多了 Bethesda 这么一号 PC 游戏市场上的“头号玩家”,可以想象,最终“微软”这个大家庭将成为业务红利的收割者。

所以,微软把 Bethesda 这么重量级的一股第三方力量“私有化”,对其主要竞争对手来说确实有点“心狠手辣”了——要么我从你的生态多获利、要么你的生态里没有那些游戏。而在对比“御三家”的营收现状后,我更倾向于认为,未来会有大量 Bethesda 游戏成为“Xbox + Windows”的独占或限时独占,除非“允许自家游戏更多、更快登陆对手平台”总体上有益于微软。

其次是助力 Xbox Game Pass 的野心。

在我看来,XGP 可能是微软在游戏业务上最有野心的尝试之一,它诞生的核心目的之一很可能就是改变玩家的消费习惯,让“买产品”变成“订服务”,这一改变对游戏业务、甚至整个企业来说其实意义非凡:

- 增强用户粘性,拆别人的台。第一方游戏没什么好多说的,微软当前的承诺是,第一方作品必定发售首日进 XGP,多说一句,本来准备按时离开的 Bethesda 游戏已经不走了;对于第三方游戏,XGP 服务的存在可能会降低玩家购买制品版游戏的意愿,就算只是持币观望游戏进不进 XGP、晚一些购买制品版,也是对对手经营的打击,高价游戏可能尤其容易受影响,比如 9 月份发售首日即入驻 XGP for PC 的《十字军之王 3(Crusader Kings III)》,一定会有很多玩家觉得订一个月 XGP 把它玩掉比掏钱买一份划算,其中的一部分玩家有可能就这么被转化成为了 XGP 长期客户。

- 削弱周期性,让现金流更平滑、稳定。单款游戏产品的通常版销售价动辄数十美元,最高的 3A 游戏能到 70 美元,XGP 的月费收入确实不敌,XGP Ultimate 也就 15 美元/月,但产品销售的收入是不稳定的,玩家个体的游戏购买频率很难精准把握,销售淡旺季的收入波动也非常大;订阅服务的收入则大不一样,它将会是一股体量平滑、流入稳定、高度可预测的高价值现金流,就算与传统产品销售的收入有差距,也不可掩盖其对企业日常运营、经营预测、策略制定等多方面的积极影响,订阅服务本身甚至都可能被资本化、成为优质金融产品,实现对企业的更多赋能。

我不知道 XGP 业务的营收模式、表现到底如何(或许这也几乎不可能说给外部人听),但从 XGP 用户极快的增长速度——从今年 5 月到 9 月新增 500 万、总计已 1500 万——以及微软对此表现出的自豪中,我大概能猜到,XGP 应该是实现了其阶段性的战略目标,并仍在持续向好发展;用 Xbox 市场部门主管 Aaron Greenberg 接受采访时的原话说,“XGP 现在的利润确实不高,运营成本短期看可能会比较大,但如果能有越来越多的用户加入,XGP 最终会成为一门挣钱的好生意”。

截至目前,索尼、任天堂两方都还没有推出对标 XGP 的订阅服务,而一骑绝尘的 XGP 仍在马不停蹄地壮大影响力,在微软并购 ZeniMax 之后,不受额外协议约束的 Bethesda 游戏也将在首日加入 XGP,或许会给“Xbox + Windows”独占生态再添一把大火。

最后是加速云游戏业务的成长。

最早在探讨 Stadia 话题时笔者就曾想到,面向世界市场的云游戏业务不是谁都玩得好、玩得起的,它需要非常强大的开发能力、运营能力、网络基础设施等要素支撑,很显然,微软就是全世界范围内少有的几位能在这一前沿领域角逐的“合格投资者”。微软于 2018 年 E3 展前发布会上首次公布了名为 Project xCloud 的云游戏业务,经过近一年的 Beta 测试,目前已作为 XGP Ultimate 的一项子服务正式面世。

借 Project xCloud 的东风,微软游戏内容可以染指的平台能轻松突破自己掌控的“Xbox + Windows”生态,最近一段时间,已经有大量报道指出了微软意图用“Project xCloud + 一揽子 XGP 游戏”这个组合开拓市场,三星 Galaxy、iPhone/iPad、NS、BRAVIA 电视……无论有无直接竞争关系,有屏幕的地方可能就有 Xbox 品牌“抢滩登陆”;从这个意义上讲,所谓“独占主机游戏”的意义在云游戏时代会更加薄弱,这也正是科技发展、企业成长、行业扩张会造成的世代更迭,本世代在“独占主机游戏”上主动投降的微软反而能够轻装上阵。

这么来看的话,Bethesda 之于 Xbox 可谓天作之合,承载在云端的第一方作品、XGP 服务将会得到 Bethesda 游戏的坚强支持,我们在文章一开始提到的 Orion 技术也有可能在第一方游戏中找到应用场景,与 Project xCloud 互相成就对方,提高业务质量、拉升玩家体验。

总而言之,谁知道微软能不能借此机会,缩短与索尼、任天堂在营收上的差距?谁又知道如果微软嵌住了对手,会不会善罢甘休?虽然不全是并购 ZeniMax 带来的,但很明显,微软已经找到了一条非常适合自身特点的游戏业务壮大之路,非常期待它与其他巨头们接下来的“斗法”。

(文中图片来自网络,图表为自制)

Comments